My ARTVISION

A sua área reservada. Aqui encontra todos os serviços online disponibilizados à sua medida. Destacamos o Suporte online, Knowledge base, Centro de downloads, Documentação & Multimédia, entre outros.

Aceda aqui →5 Dicas para aproveitar ao máximo o IRS em 2015

1. Saúde e educação dão agora maior dedução fiscal

Com a reforma do IRS, que entrou em vigor a 1 de janeiro de 2015, verificaram-se algumas alterações importantes nas deduções à coleta do IRS. As que afetarão mais contribuintes têm a ver com as despesas com saúde e com educação, cujos limites máximos aceites são aumentados. Na saúde contam agora 15% das despesas (antes eram só 10%) com um limite de 1.000 euros (contra os anteriores 838,44). Na educação há também um pequeno aumento: mantém-se os 30% aceites, mas o limite sobe de 760 para 800 euros. Como em qualquer outra dedução, contam apenas as faturas com o número de contribuinte que sejam comunicadas ao Fisco pelos emitentes.

2. Despesas gerais familiares contam para o IRS

2. Despesas gerais familiares contam para o IRS

A ida ao supermercado, a compra de um par de sapatos, a luz e a água ou uma ida à manicura. Nesta nova dedução à coleta, criada com a reforma do IRS, tudo pode entrar, desde que a despesa esteja devidamente titulada com uma fatura onde esteja inscrito o número de identificação fiscal do contribuinte ou de uma pessoa do seu agregado familiar. Nestas "despesas gerais familiares" são consideradas 35% das aquisições de bens e serviços, até um máximo de 250 euros por cada sujeito passivo (500 euros por casal). O limite é facilmente alcançável, impondo gastos anuais de 714 euros (1.428 nos casais) para se ter direito à dedução integral. Na prática, foi uma forma que o Governo encontrou para incentivar as pessoas a pedirem sempre fatura, por forma a contrariar a economia paralela. Para as faturas contarem, têm de ser declaradas ao Fisco.

3. Pedir sempre fatura nos restaurantes

3. Pedir sempre fatura nos restaurantes

Esta é uma dedução que já vem do ano passado e que se mantém tal e qual: em quatro sectores de atividade - restauração e hotelaria, mecânicos e cabeleireiros - é possível deduzir à coleta do IRS uma parte equivalente a 15% do IVA suportado na aquisição dos bens ou serviços. Mais uma vez, a regra basilar: só contam as faturas que sejam emitidas com o número de identificação fiscal do adquirente e que sejam depois transmitidas às Finanças. O valor máximo para a dedução é de 250 euros por cada agregado familiar e, contas feitas, será preciso gastar cerca de 9.000 euros para obter o desconto máximo de 250 euros no IRS.

4. Verificar se vale a pena a tributação conjunta

4. Verificar se vale a pena a tributação conjunta

Se é casado ou vive em união de facto, antes de submeter a sua declaração anual de rendimentos, verifique se o que mais lhe convém é a tributação conjunta ou a tributação separada. A partir deste ano, a tributação em separado passa a ser a regra, mas o Fisco, admite que os casais possam continuar a optar pela tributação conjunta, uma opção que deverá ser feita anualmente. Haverá sempre que fazer a conta antes de optar, uma vez que há situações em que isso poderá ser, de facto, mais favorável. É o caso de agregados em que um dos cônjuges ganha muito mais do que o outro ou mesmo quando só um dos dois tem rendimentos. Para casais em que ambos têm rendimentos anuais idênticos, será praticamente indiferente. Assim, antes de submeter a declaração final, o melhor é fazer uma simulação no Portal das Finanças.

5. Verificar todas as faturas no Portal das Finanças

5. Verificar todas as faturas no Portal das Finanças

Além de ir pedindo o NIF nas faturas ao longo do ano, convém ir verificando se estas são depois comunicadas às Finanças pelos respetivos emitentes, como a Lei obriga. Assim, terá de ir guardando as faturas, até que consiga certificar-se, através da sua página no Portal das Finanças, de que os comerciantes e prestadores de serviços as comunicaram ao Fisco. Se as faturas se extraviarem ou forem subtraídas do circuito, então será necessário que envie ao Fisco os elementos em falta, também através do Portal das Finanças. Até ao fim de fevereiro de cada ano, o Fisco faz as contas globais e se o contribuinte tiver uma reclamação, tem de formulá-la até 15 de março.

O programa Contas-Poupança da SIC explica-lhe ainda o que muda e como pode ter mais deduções no seu IRS:

O programa Contas-Poupança da SIC explica-lhe ainda o que muda e como pode ter mais deduções no seu IRS:

Comunicação Eletrónica de Inventário

Com a entrada em vigor do Orçamento de Estado para 2015, passou a existir um procedimento, já pensado desde 2012, que irá implicar a comunicação eletrónica de inventários.

O principal objetivo desta comunicação é combater a fraude fiscal, à imagem do envio da faturação mensal (SAFT-PT), bem como a comunicação dos documentos de transporte.

Estas alterações têm tido um impacto significativo para as empresas, quer do ponto de vista informático, quer do ponto de vista de gestão e controlo interno.

Neste sentido fica a seguinte questão: como otimizar este processo para cumprir mais uma obrigatoriedade legal?

No momento atual as empresas já estão capacitadas a elaborar os seus inventários, mas até agora não existia nenhuma exigência para apresentar o mesmo em suporte informático. Mediante a dimensão da empresa, a contagem física já é feita manualmente ou através registos informáticos, sendo que o grande desafio será adaptar os registos de acordo com as exigências definidas pela autoridade tributária (AT).

Ficam aqui as principais regras de envio para análise do processo:

Quem terá de comunicar o inventário?

Esta obrigação aplica-se a pessoas singulares ou coletivas, sediadas em território português que disponham de contabilidade organizada e estejam obrigadas à elaboração de inventário. Ficam dispensadas da comunicação as empresas cujo volume de negócios do exercício anterior não exceda os 100 mil euros.

O que deve ser comunicado?

Deve ser comunicado o inventário respeitante ao último dia do exercício económico anterior. O ficheiro, a enviar através do Portal das Finanças, deverá conter uma tabela de inventário com identificação de cada produto, código do produto que deverá corresponder ao mesmo código utilizado no ficheiro SAF-T da faturação, descrição do produto, código de barras, quantidade de existência final relativa ao período que reporta, e unidade de medida usada.

Qual o prazo para a comunicação eletrónica do inventário?

A comunicação deve ser realizada até ao final do primeiro mês seguinte após o fim do exercício económico (31 de dezembro). No caso dos agentes económicos que adotem um período de tributação diferente do ano civil, a comunicação deverá ser efetuada até ao final do primeiro mês seguinte ao termo desse período.

Como deve ser comunicado o ficheiro?

Por transmissão eletrónica de dados, através de ficheiro com características e estrutura definidas na portaria ontem publicada. Pode assumir uma de duas formas: ficheiro em formato de texto ou ficheiro em formato XML.

Quando é que as novas regras entram em vigor?

Os agentes económicos terão de comunicar à AT os inventários relativos ao período de 2014, até 31 de janeiro de 2015.

Na empresa não restou qualquer inventário. Deve mesmo assim efetuar a comunicação?

As empresas sem existências obrigadas por lei a comunicar o inventário, devem comunicá-lo no portal "e-fatura". Não precisam, pois, de preencher o ficheiro.

E se tiver dois armazéns, em cidades diferentes, deve comunicar dois ficheiros?

Não. A comunicação de ficheiro de inventários deverá ser única: corresponder à totalidade do inventário da empresa mesmo que esteja localizado em armazéns diferentes.

No final de cada exercício, as empresas têm que proceder ao inventário físico das existências, pensando sempre numa informação fidedigna relativamente às quantidades e valores, bem como na valorização dos bens vendidos e consumidos.

Acreditamos que esta alteração vai ajudar as empresas a aperfeiçoar o sistema de controlo interno, resultando numa melhor informação financeira valorizando a qualidade das demonstrações financeiras das organizações.

Luís Fernandes

Support Team Leader na ARTVISION

O presente artigo de opinião poderá ser consultado nos seguintes meios: Human; Computerworld

O principal objetivo desta comunicação é combater a fraude fiscal, à imagem do envio da faturação mensal (SAFT-PT), bem como a comunicação dos documentos de transporte.

Estas alterações têm tido um impacto significativo para as empresas, quer do ponto de vista informático, quer do ponto de vista de gestão e controlo interno.

Neste sentido fica a seguinte questão: como otimizar este processo para cumprir mais uma obrigatoriedade legal?

No momento atual as empresas já estão capacitadas a elaborar os seus inventários, mas até agora não existia nenhuma exigência para apresentar o mesmo em suporte informático. Mediante a dimensão da empresa, a contagem física já é feita manualmente ou através registos informáticos, sendo que o grande desafio será adaptar os registos de acordo com as exigências definidas pela autoridade tributária (AT).

Ficam aqui as principais regras de envio para análise do processo:

Quem terá de comunicar o inventário?

Esta obrigação aplica-se a pessoas singulares ou coletivas, sediadas em território português que disponham de contabilidade organizada e estejam obrigadas à elaboração de inventário. Ficam dispensadas da comunicação as empresas cujo volume de negócios do exercício anterior não exceda os 100 mil euros.

O que deve ser comunicado?

Deve ser comunicado o inventário respeitante ao último dia do exercício económico anterior. O ficheiro, a enviar através do Portal das Finanças, deverá conter uma tabela de inventário com identificação de cada produto, código do produto que deverá corresponder ao mesmo código utilizado no ficheiro SAF-T da faturação, descrição do produto, código de barras, quantidade de existência final relativa ao período que reporta, e unidade de medida usada.

Qual o prazo para a comunicação eletrónica do inventário?

A comunicação deve ser realizada até ao final do primeiro mês seguinte após o fim do exercício económico (31 de dezembro). No caso dos agentes económicos que adotem um período de tributação diferente do ano civil, a comunicação deverá ser efetuada até ao final do primeiro mês seguinte ao termo desse período.

Como deve ser comunicado o ficheiro?

Por transmissão eletrónica de dados, através de ficheiro com características e estrutura definidas na portaria ontem publicada. Pode assumir uma de duas formas: ficheiro em formato de texto ou ficheiro em formato XML.

Quando é que as novas regras entram em vigor?

Os agentes económicos terão de comunicar à AT os inventários relativos ao período de 2014, até 31 de janeiro de 2015.

Na empresa não restou qualquer inventário. Deve mesmo assim efetuar a comunicação?

As empresas sem existências obrigadas por lei a comunicar o inventário, devem comunicá-lo no portal "e-fatura". Não precisam, pois, de preencher o ficheiro.

E se tiver dois armazéns, em cidades diferentes, deve comunicar dois ficheiros?

Não. A comunicação de ficheiro de inventários deverá ser única: corresponder à totalidade do inventário da empresa mesmo que esteja localizado em armazéns diferentes.

No final de cada exercício, as empresas têm que proceder ao inventário físico das existências, pensando sempre numa informação fidedigna relativamente às quantidades e valores, bem como na valorização dos bens vendidos e consumidos.

Acreditamos que esta alteração vai ajudar as empresas a aperfeiçoar o sistema de controlo interno, resultando numa melhor informação financeira valorizando a qualidade das demonstrações financeiras das organizações.

Luís Fernandes

Support Team Leader na ARTVISION

O presente artigo de opinião poderá ser consultado nos seguintes meios: Human; Computerworld

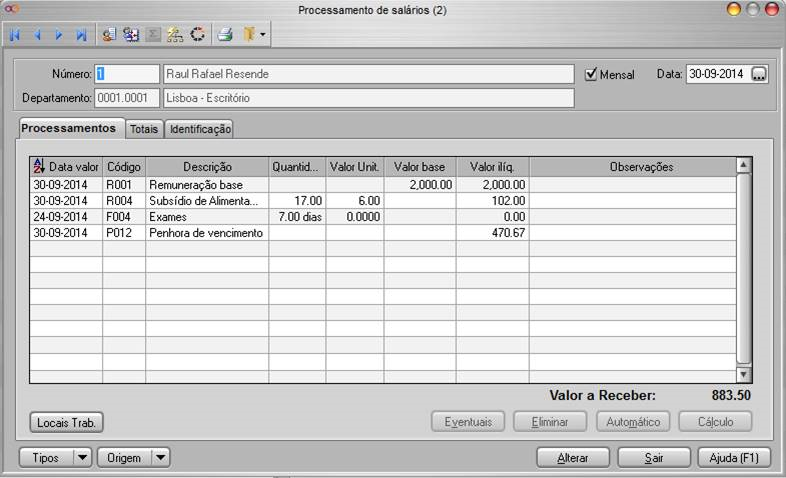

Quem lhe penhorou o vencimento?

A melhor forma de dar resposta às necessidades do mercado é acompanhar presencialmente os processos das empresas e trabalhar em parceria com as suas diferentes áreas operacionais. Só quando passamos pela experiência no terreno e observamos o numero de recursos que são alocados, por exemplo a cada processamento salarial, é que compreendemos verdadeiramente o impacto positivo que a tecnologia tem na redução dos tempos de ocupação das equipas.

Com o novo código de Processo Civil (CPC) introduzido em 1 de Setembro de 2013, a penhora de depósitos passou a ser automática, sem precisar de ordem de um juiz. Apenas no decorrer dos 7 meses subsequentes, os agentes de execução (advogados e solicitadores) realizaram mais de 50.000 penhoras de contas bancárias num total de cerca de 115 milhões de euros, correspondentes a dividas que estavam a ser reclamadas nos tribunais pelos credores.

O que se constata na prática é que, ainda que esta medida seja altamente benéfica aos cofres do Estado, a automatização das execuções, transfere a maioria do trabalho de gestão destes processos para as equipas de gestão de recursos humanos das empresas.

Perder tempo com tarefas que não geram valor ou investir em tecnologia?

Com o novo código de Processo Civil (CPC) introduzido em 1 de Setembro de 2013, a penhora de depósitos passou a ser automática, sem precisar de ordem de um juiz. Apenas no decorrer dos 7 meses subsequentes, os agentes de execução (advogados e solicitadores) realizaram mais de 50.000 penhoras de contas bancárias num total de cerca de 115 milhões de euros, correspondentes a dividas que estavam a ser reclamadas nos tribunais pelos credores.

O que se constata na prática é que, ainda que esta medida seja altamente benéfica aos cofres do Estado, a automatização das execuções, transfere a maioria do trabalho de gestão destes processos para as equipas de gestão de recursos humanos das empresas.

Perder tempo com tarefas que não geram valor ou investir em tecnologia?

Algumas auditorias efectuadas nas áreas de recusos humanos, evidenciam que existem falhas graves na recolha manual de informação extraordinária, cujo processamento tem impacto na remuneração liquida paga aos colaboradores. Independentemente dos motivos, esta é uma atividade critica e com enorme influência na credibilidade das empresas.

No que respeita à gestão de penhoras a complexidade da aplicação dos limites (artigo 738º CPC), implica mensalmente vários cálculos uma vez que dois terços da parte liquida dos vencimentos ou prestações pecuniárias são impenhoráveis (tendo sempre em conta um limite mínimo de subsistência o montante equivalente ao salário mínimo nacional).

O registo de uma ou várias penhoras por colaborador, cálculo de valores a processar, gestão de várias penhoras em simultâneo pela ordem definida, consulta imediata e alteração do estado das penhoras (ativas, suspensas, encerradas), relatório de penhoras em execução, consulta de valores em dívida vs total executado para report mensal ao agente de execução, acerto automático dos valores na ultima prestação da penhora, são tarefas que não geram qualquer retorno directo na actividade das empresas, mas que consomem tempo que é inestimável e irrecuperável.

Com a estabilização do SIPE – Sistema Informático de Penhoras Electrónicas (auditado pelo Tribunal de Contas), que permite aos agentes de execução terem uma plataforma onde é controlado o ciclo de vida das penhoras, fazia absoluto sentido as empresas de IT cujo core passa pela consultoria e optimização de processos, encontrar soluções baseadas em implementação de plataformas tecnológicas com baixo TCO.

Atenta a oportunidades de melhoria e altamente motivada para contribuir para a rentabilidade dos recusos das empresas, a ARTVISION – Business Solutions estruturou um serviço de consultoria que permite disponibilizar estas soluções e acompanhar proactivamente as necessidades dos seus clientes e restantes empresas.

Rafaela Fonseca

Business Manager ARTSOFT

O presente artigo de opinião poderá ser consultado nos seguintes meios: Human; Computerworld; APMP.

No que respeita à gestão de penhoras a complexidade da aplicação dos limites (artigo 738º CPC), implica mensalmente vários cálculos uma vez que dois terços da parte liquida dos vencimentos ou prestações pecuniárias são impenhoráveis (tendo sempre em conta um limite mínimo de subsistência o montante equivalente ao salário mínimo nacional).

O registo de uma ou várias penhoras por colaborador, cálculo de valores a processar, gestão de várias penhoras em simultâneo pela ordem definida, consulta imediata e alteração do estado das penhoras (ativas, suspensas, encerradas), relatório de penhoras em execução, consulta de valores em dívida vs total executado para report mensal ao agente de execução, acerto automático dos valores na ultima prestação da penhora, são tarefas que não geram qualquer retorno directo na actividade das empresas, mas que consomem tempo que é inestimável e irrecuperável.

Com a estabilização do SIPE – Sistema Informático de Penhoras Electrónicas (auditado pelo Tribunal de Contas), que permite aos agentes de execução terem uma plataforma onde é controlado o ciclo de vida das penhoras, fazia absoluto sentido as empresas de IT cujo core passa pela consultoria e optimização de processos, encontrar soluções baseadas em implementação de plataformas tecnológicas com baixo TCO.

Atenta a oportunidades de melhoria e altamente motivada para contribuir para a rentabilidade dos recusos das empresas, a ARTVISION – Business Solutions estruturou um serviço de consultoria que permite disponibilizar estas soluções e acompanhar proactivamente as necessidades dos seus clientes e restantes empresas.

Rafaela Fonseca

Business Manager ARTSOFT

O presente artigo de opinião poderá ser consultado nos seguintes meios: Human; Computerworld; APMP.

Penhoras de Vencimentos - Cálculos e requisitos legais

Infelizmente, e decorrente de uma envolvente económica mais desfavorável, situações de incumprimento ao nível de pagamentos têm sido cada vez mais frequentes. Neste contexto, muitas são as empresas que se vêm obrigadas a penhorar parte dos vencimentos dos seus colaboradores, por execução de uma, ou várias, dívidas destes a terceiros.

De acordo com o Art. 227º DL nº. 64 – B/2011 de 30 de Dezembro, quaisquer abonos ou vencimentos podem agora ser penhorados sem autorização judicial, sendo possível a execução direta sobre o rendimento (a soma de todas as remunerações de um colaborador, salários recebidos, prémios e subsídios) com um limite superior igual a um terço*, desde que os restantes dois terços sejam - no mínimo - equivalentes ao salário mínimo nacional.

*Este limite máximo de 1/3 extingue-se nos casos em que os restantes dois terços da parte líquida dos vencimentos equivalerem, ou superarem, três salários mínimos nacionais (Art. 738º. CPC).

Consideremos o seguinte exemplo prático:

Indivíduo não casado e s/ filhos

Vencimento base: 641 €

Subsídio de refeição: 6.83/dia

Penhora: 1.200€ à Data de início: 01/11/2014

20 dias de trabalho

6.83€ - subsídio alimentação (pago em dinheiro)

4.27€ - limite subsídio alimentação não tributado (pago em dinheiro)

Rendimento Ilíquido Total: 641€ + 6.83€ * 20 = 777.6€

Rendimento Ilíquido Tributável: 641€ + (6.83€-4.27)€ * 20 = 692.2€

Descontos: 692.2€ * (11% Segurança Social + 7.5% IRS) = 128.06€

Rendimento Líquido: 777.6€ – 128.06€ = 649.54€

Valor penhorável <1/3 Rendimento Líquido: 649.54€*1/3 = 216.52€ (máximo)

Valor penhorável: 649.54€ – Vencimento mínimo nacional líquido

Valor penhorável: 649.54€ – 505€ * (100% - 11% Segurança Social)

649.54€ – 449.45€ = 200.09€ Valor Penhorável

Respeitando todos os requisitos legais, o valor mensal penhorável é então de 200.09€.

Se deseja conhecer a solução ARTSOFT para Gestão de Penhoras, clique aqui.

*Este limite máximo de 1/3 extingue-se nos casos em que os restantes dois terços da parte líquida dos vencimentos equivalerem, ou superarem, três salários mínimos nacionais (Art. 738º. CPC).

Consideremos o seguinte exemplo prático:

Indivíduo não casado e s/ filhos

Vencimento base: 641 €

Subsídio de refeição: 6.83/dia

Penhora: 1.200€ à Data de início: 01/11/2014

20 dias de trabalho

6.83€ - subsídio alimentação (pago em dinheiro)

4.27€ - limite subsídio alimentação não tributado (pago em dinheiro)

Rendimento Ilíquido Total: 641€ + 6.83€ * 20 = 777.6€

Rendimento Ilíquido Tributável: 641€ + (6.83€-4.27)€ * 20 = 692.2€

Descontos: 692.2€ * (11% Segurança Social + 7.5% IRS) = 128.06€

Rendimento Líquido: 777.6€ – 128.06€ = 649.54€

Valor penhorável <1/3 Rendimento Líquido: 649.54€*1/3 = 216.52€ (máximo)

Valor penhorável: 649.54€ – Vencimento mínimo nacional líquido

Valor penhorável: 649.54€ – 505€ * (100% - 11% Segurança Social)

649.54€ – 449.45€ = 200.09€ Valor Penhorável

Respeitando todos os requisitos legais, o valor mensal penhorável é então de 200.09€.

Se deseja conhecer a solução ARTSOFT para Gestão de Penhoras, clique aqui.

Fonte: ARTSOFT